2022.04.01

こんにちは、太郎です。

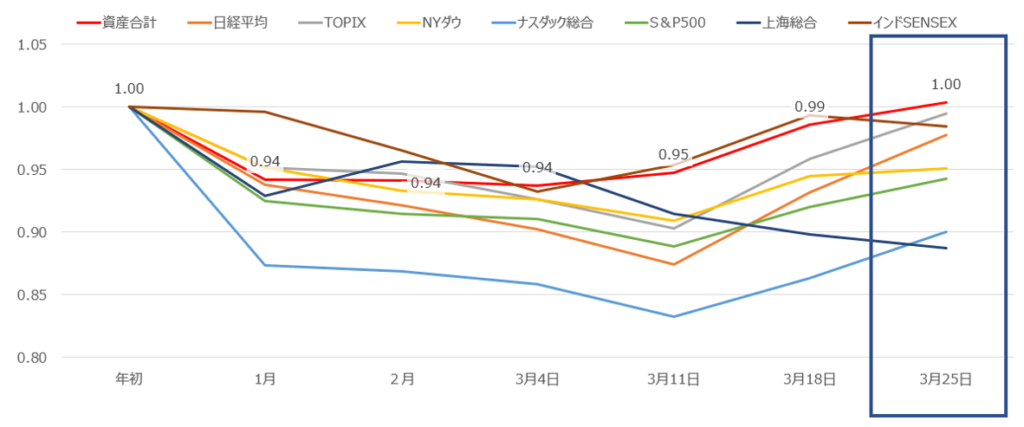

なんと!日経平均やNYダウなどの経済指標より好調な成績を残せています。

※25日実績(31日時点でも各指標に勝てていますが、ブログ記事を26日27日に書いたので、紹介する実績は25日時点になります。)

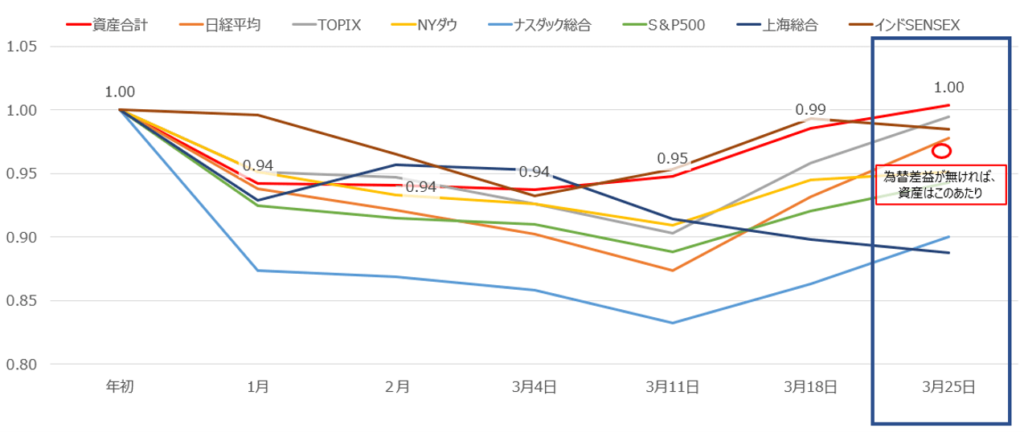

<各指標の年初来伸長率>

このグラフを見ると凄腕トレーダーだと思われるかもしれませんが、要因を確認します。

今回のブログでは、①各経済指標に勝てている要因②3月の資産運用状況を紹介します。最後までお付き合いいただけると嬉しいです。

プロフィール

40代のバツイチ&子なしのさえないサラリーマン。

金融資産運用以外の副業にもチャレンジ。ただチャレンジするも、未だに収益0円。

副業の役に立つと思い、FP2級とAFP資格も取得(2020年10月)。

一流大学の出身でもなく、お金持ちの家系でもなく、宝くじも当たっていない凡人。

今年の目標は、「入金力+運用益(含み益込み)」で運用資産を4,000万円にすること!

各経済指標に勝てている要因

※3月25日時点の「入出金をしないメイン口座」の実績になります。

各経済指標に勝てている要因は、米ドル建ての資産が円安の影響で、評価益が増加しているからです。

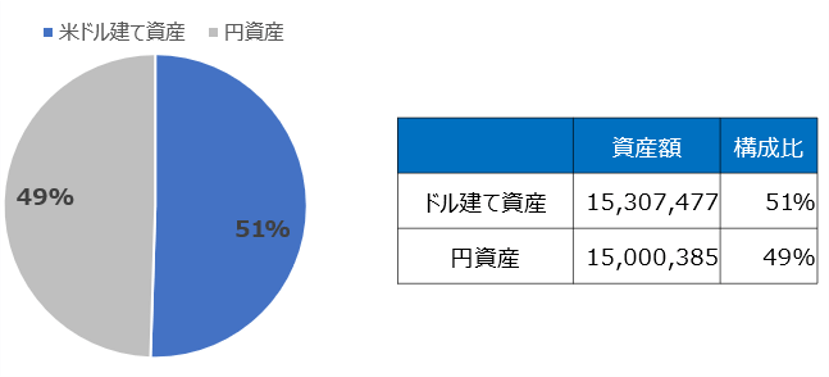

<入出金をしないメイン口座の内訳>

米ドル建ての資産が51%を占めています。米国ETFと米国個別株を購入しています。

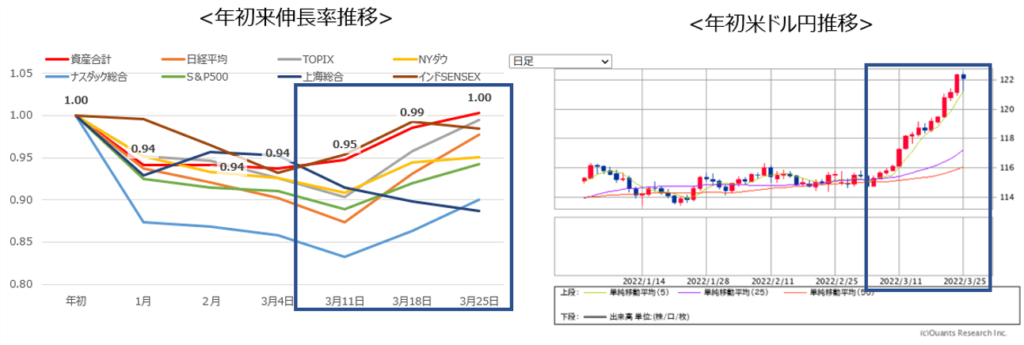

<入出金をしないメイン口座の資産推移と円安状況>

3月11日前後から資産が増加。円安も11日付近から急激に進んでいます。

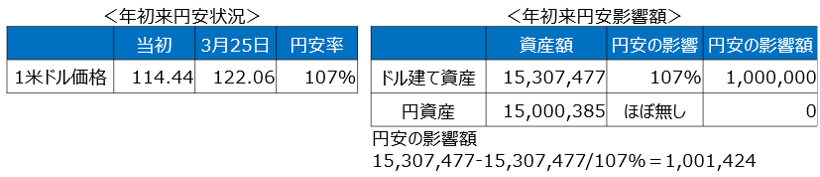

<年初から3月25日までの円安による為替差益額>

この円安要因による資産の増加額(為替差益額)は、約100万円になります。

このメイン口座の資産は、3,000万円なので約3.3%の押上効果があります。

為替差益を狙って投資していたわけではないので、現在の実力値(偶然発生した為替差益の約3.3%の押上効果がなかった場合の資産)を確認します。

<為替差益の影響除外>

TOPIXやNYダウに負けている状態ですが、各指数のレンジ内にいるので、まずまずの成績だと思います。

また急激な円安など、急激な○○があった際には、より長期的な視点で資産を見つめることにしています。

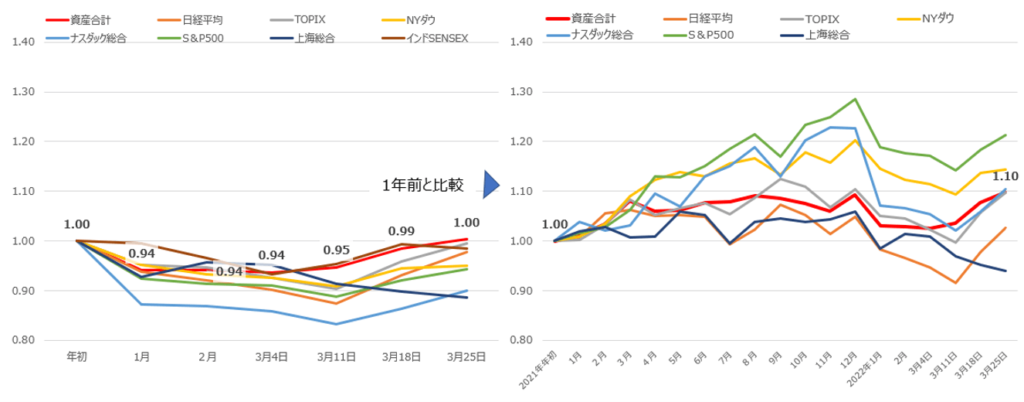

<2021年年初からの資産推移>

短期的な資産推移も見つつ、中期的な視点での資産状況のチェックも必要だと考えています。

2021年年初からの1年3か月間の推移をみるとS&P500とNYダウは非常に強いです。

ただ弱いと思っていた日経平均も2021年年初と比較すると伸びているのには驚きました。

今回の「円安による為替差益から学んだこと」を「私が投資で大切に考えていること」に追加しました。

<私が投資で大切に考えていること>

- 入金力(投資資金の健全性)

- 投資商品を選んだ理由を明確化(投資理由、投資金額上限、撤退すべき損失額)

- 投資先地域の分散(国際分散のバランス)

- 投資時期の分散(一度に大きな資産を動かさない)

- 今回追加>通貨の分散(円、米ドル、ユーロ建てのバランス)今から勉強ですが。。。

通貨の分散、今まであまり意識してこなかったので、今後はユーロ建て資産への投資も検討したいと考えています。

今回は、急激な円安で為替差益を得ましたが、逆に急激な円高になれば為替差損を被ることになります。この点も踏まえ、「自分自身にとって心地の良い投資」をしていこうと思います。

次の項目は、3月31日時点の運用結果報告になります。引き続きご覧いただけると嬉しいです。

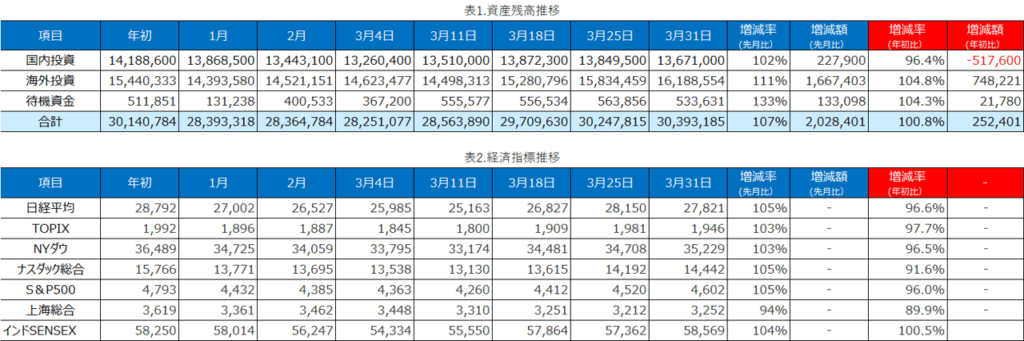

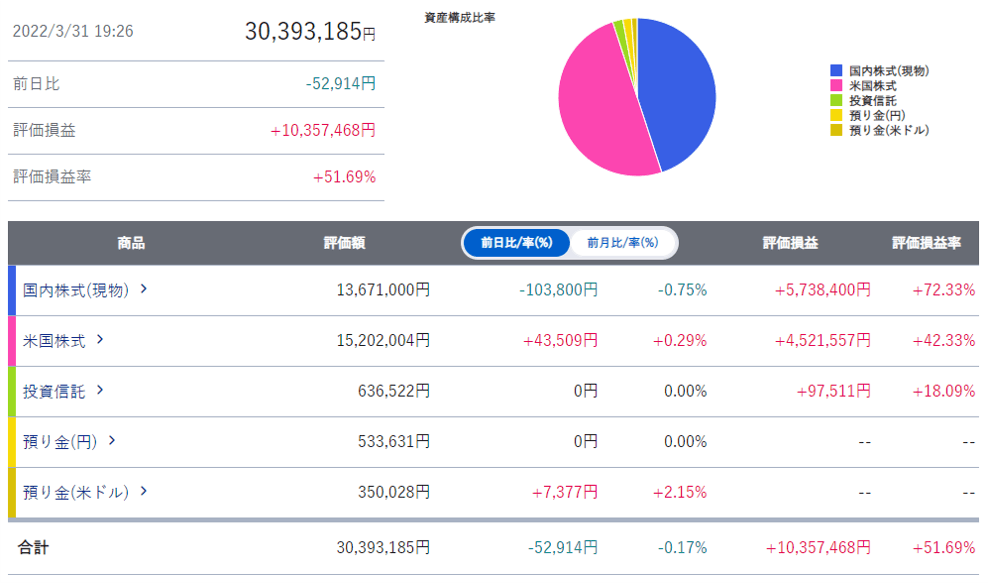

ストック型のメイン口座

※入出金をせずひたすら、運用益を狙う口座

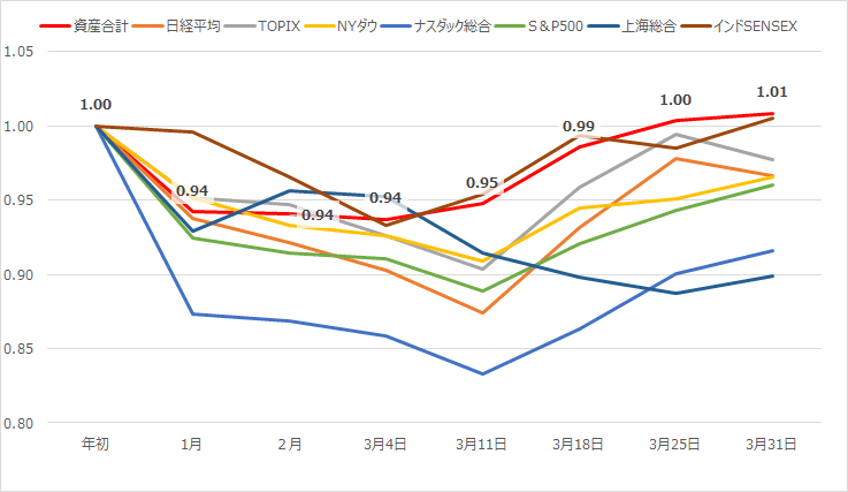

3月単月で約200万円(7%)、年初比較で25万円(0.8%)の増加でした。

年初来ずーとマイナスの状態が続いていたので、プラ転は非常に嬉しいです。

ただ前項目で触れたように、増加額200万円の内、半分は為替差益になります。この半分の利益は、投資先の実力値(市場での評価)が上がって得られたわけではありません。

<入出金をしないメイン口座の状況>

3月は私の資産も増えましたが、上海総合を除き各経済指標も103%~105%と好調でした。

<資産推移状況>

年初比較では、ほぼすべての経済指標がマイナスの状況。為替益の影響で私の資産は増えていますが、現在の市場環境を考えると引き続き厳しい状況が続くと考えています。

<口座の状況>

投資信託(表の緑の行)は、円で購入した海外への投資信託です。

海外の商品で運用しているので、「海外投資/円資産」に分類しています。

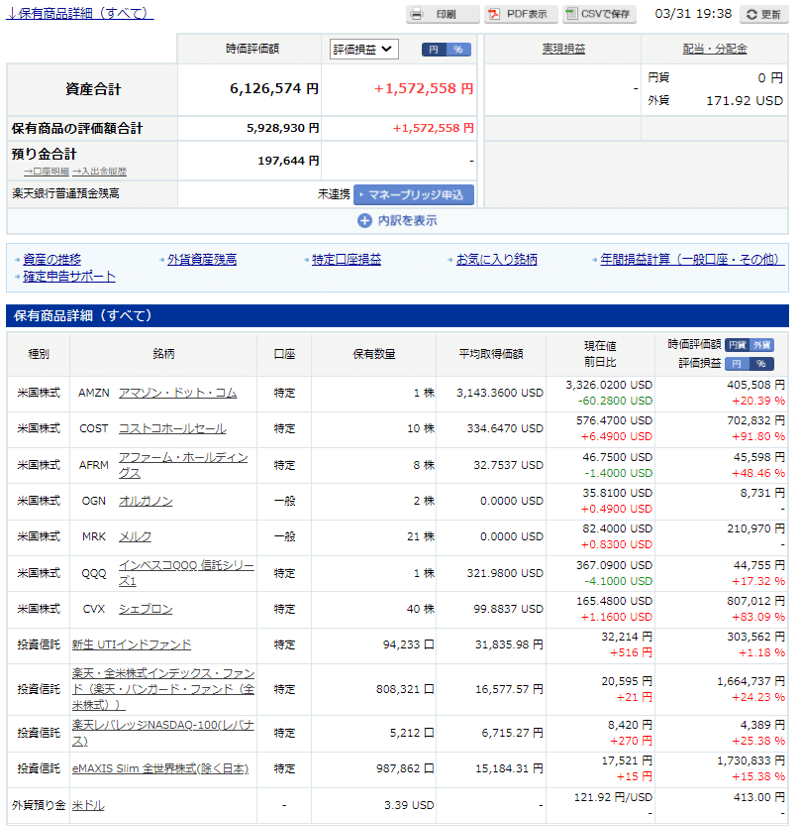

入金力勝負のサブ口座

※2020年11月より開始。「入金力+資産運用」で2025年末までに1,000万円を目指す口座です。

※この口座での取引は、すべてオープンにする予定です。ただし、投資は自己責任でお願いします。

3月はアファーム(AFRM)、QQQ、楽天レバナスを少額ですが、新規に購入しました。

AFRMとQQQは打診買いなので、大幅に下落することがあれば買い増しを予定しています。

また楽天レバナスは、毎月3,500円を積立て設定をしています。年内に12万円を上限にチャンスがあればスポット買いをしたいと考えています。

<入金力勝負のサブ口座の状況>

2021年末までに420万円を入金済み。2022年2月に50万円を追加入金しています。

時価評価額が612万円なので、利益(含み益込み)で142万円になります。

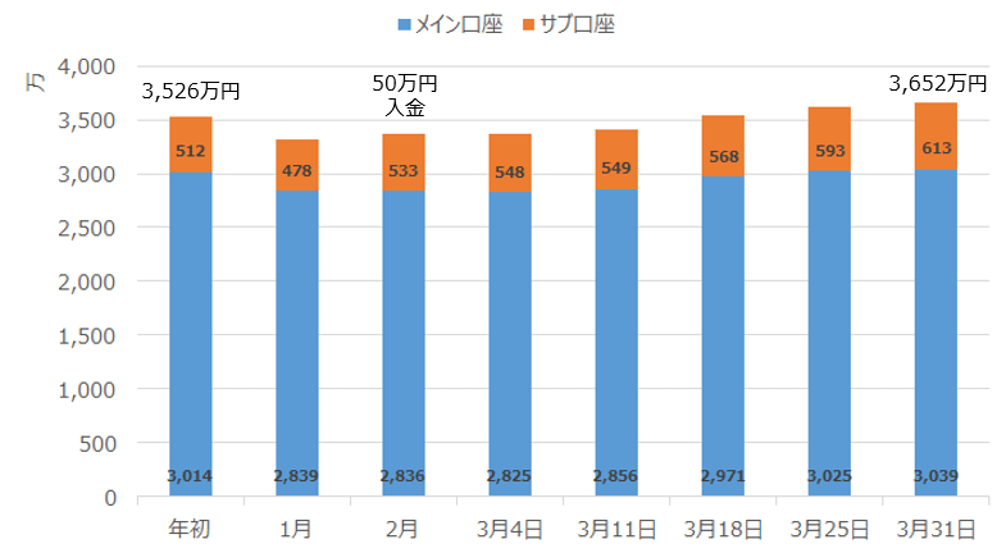

メイン口座+サブ口座 合計

<メイン口座+サブ口座 合計>

資産ボリュームを考えると、メイン口座の資産をしっかり増やす必要があると考えています。

ただ中長期投資で、ゆっくりと増やしていく予定です。

一方サブ口座は、年間250万円(2022年)の入金を目指しながらも、米国個別株+海外への投資信託(ETF含む)で運用益の獲得も目指します。

<今年の目標は、「入金力+運用益(含み益込み)」で運用資産を4,000万円にすること!>

現在の増加額は、1,257,018円(運用益757,018円+入金額500,000円)で達成率18%です。

今年はすでに3か月間が経ち25%日数を消化しています。資産の目標達成率も25%以上欲しいところでした。

ただ過ぎたことは、仕方がないと思うので、「投資のマイルール」に従いながら運用を継続します。そして都度、このマイルールをブラッシュアップしていきたいと思います。

最後に!

以前ブログで紹介したココナラ(4176)が非常に厳しい状況です。

2021年8月12日に1532円で購入し、現在は816円。

一度も売却していないので、含み損が約20万円です。

※ココナラ(4176)の売買を推奨するブログではありません。投資は自己責任でお願いします。

ココナラを取り上げた理由は、「以前にブログで紹介し、現在大きな損失を発生させてしまっている」からです。(本編で取り上げないのは、ポジショントークをしたくないからです)

「10%以上の利益(含み益込み)or損切」するまで毎月紹介する予定です。

損失を抱えた時の投資行動も重要だと考えています。

最後までありがとうございました!

コメント