2021.03.27

こんにちは、太郎です。

金融資産運用を楽しみながら行い、資産を増やすことを目指しています。

「楽しみながら」を重視した投資を実践しています。

この「楽しみながら」が無ければ、15年以上も金融資産運用をしていないと思います。

もちろん、「楽しみながら」の定義は、人それぞれです。

皆さんの「楽しみながら」を探す、お手伝いができると嬉しいです。

プロフィール

40代のバツイチ&子なしのさえないサラリーマン。

金融資産運用以外の副業にもチャレンジ。ただチャレンジするも、未だに収益0円。

一流大学の出身でもなく、お金持ちの家系でもなく、宝くじも当たっていない凡人。

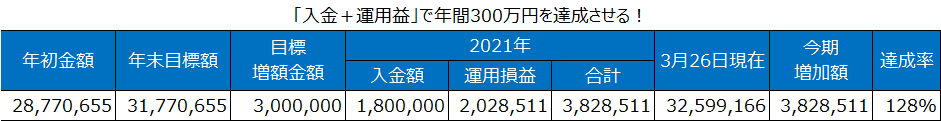

今年の目標は、「入金力+運用益(含み益込み)」で年間300万円増加させること!

1,700万円の日本個別株式は金の生る木になっているのか?

今回の「金の生る木」は、配当金と株主優待の合計金額(インカムゲイン)で評価をします。

配当金と株主優待だけで生活できれば、もちろん理想的です。

きっとこの状況になれば、誰しもが「楽しみながら」の投資生活に突入していると思います。

ただこのレベルまで達成しなくても、「楽しにながら」の投資は十分可能です。

私の場合は、配当金と株主優待で資産が増えることに「楽しみ」を感じています。

特に投資を始めた初期のころは、「優待を利用するときの優越感」にはまり、下落局面でも保有し続けた銘柄もあります。

具体的には、コロワイド(7616)もそんな銘柄の一つです。2010年3月29日に購入し、現在も保有中になります。この株式は、お得な優待で有名な銘柄の1つです。500株以上保有すると、年間4万円分の株主優待ポイントが貰えます。ポイントは、コロワイドが運営する店舗で、1ポイント1円として利用できます。(一部利用できない店舗があります。)

株主様ご優待のご案内 | 株式会社コロワイド (colowide.co.jp)

「金の生る木」として、配当金と株主優待で、生活費の足しになるだけでも大きいです。

1,700万円を日本個別株式に投資しているので、現状を報告します。

<投資している日本個別株式>

SBI証券の画面を引用:

はじめての方へ SBI証券が選ばれる理由|SBI証券 (sbisec.co.jp)

<配当金と優待の状況>

※配当金、優待の情報は3月24日時点SBI証券より引用

年間で305,300円の「金の生る木」になっています。

ただし配当金が減ったり、優待制度も今後なくなる会社もあるかもしれないので、注意も必要です。

年間約30万円なので、利回り1.7%です。

効率が良いと思うか、悪いと思うかは、人それぞれだと思います。

ただ私は、配当や株主優待があったからこそ、「楽しみながら」の投資を継続できました。

だから満足しています。

また配当金を再投資に回すことで、金の生る木をさらに大きくすることも可能なので、生活に余裕がある方にはお勧めです。

1,700万円の日本個別株式はいくらで買ったの?

含み益込みで、1,700万円です。

購入価格は約800万円です。(購入価格=評価額‐含み益)

<銘柄一覧>

「配当+優待」の想定利回り1.7%(=30万円÷1,724万円)としましたが、購入価格は約800万円なので想定利回り3.8%(=30万円÷800万円)だと私は思っています。

この考え方は、個別株式にも当てはまります。

イオンであれば、「配当+優待」の予想配当利回り1.2%(=126,400円÷現在株価3,412円÷3,000株)ですが、購入価格をベースに算出すると予想配当利回り3.5%(=126,400円÷取得株価1,214円÷3,000株)と見え方が違ってきます。

年間3.5%以上の「金の生る木」は、なかなか見つからないです。またイオンのビジネスモデルは、今後も利益を生み出すと判断しています。

だから当面は、保有を続けます。

「株価が50%アップしたら、利益確定をする」などのルールを設けている方も入らっしゃると思いますが、私の場合は「株価が±50%動いたら、会社の状況を再確認する」とのルールを設定しています。

- 利益(損失)を確定させ、次の投資先に振り向けるのがいいのか?

- 保有を継続し、インカムゲインをもらい続けるのがいいのか?

- 約20%の税金を支払ってでも利益をかくてした方がいいのか?

もちろん事業内容や直近の経営数値の確認をしたうえでの話です。

私は、短期的な売買益(キャピタルゲイン)を最大化させるより、長期的な売買益(キャピタルゲイン)や配当金等(インカムゲイン)を最大化させる方が、私のようなサラリーマン投資家には向いていると考えています。

理由は、私がイオンの株を売却するとします。その瞬間に年間126,000円(毎年3.5%相当)以上の利益を上げることが出来る銘柄の選定をしなければなりません。これって結構難しいです。

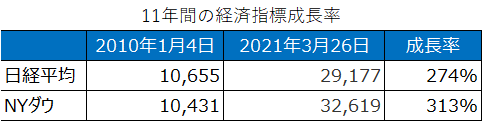

それに長期保有をお勧めする理由は、2010年以降~現在の日経平均株価の上昇率です。

日経平均は、約11年間で274%と大きく成長しています。過去の成長が、今後の成長を薬草するものではありませんが、一喜一憂せず長期で資産運用をすることをお勧めします。

10年以上撤退せず、資産運用をし続けることが重要です。

この表を見て、NYダウ採用銘柄に個別投資をしようと考えた方は、ぜひチャレンジしてみてください。私も今年より米国個別株式デビューしました。

10年単位での投資がお勧め。サラリーマンは、本業があるのでゆっくり「楽しみながらの」投資があっています。

ストック型のメイン口座

※入出金の予定のない資金口座

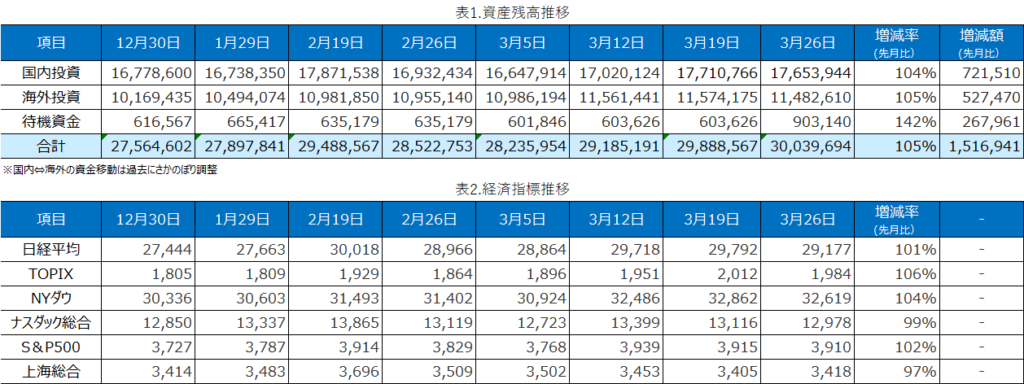

現在の状況です。

今月は、150万円(前月比105%)のプラスです。絶好調です。

経済指標を見ても、97%~106%になっています。

日銀は、「今後は、TOPIX連動型ETFの購入に限定」と発表。このニュースの影響で日経平均101%に対してTOPIXは106%と相対的に好調。

政府系のニュースは、改めに株価に大きな影響を及ぼすと感じました。

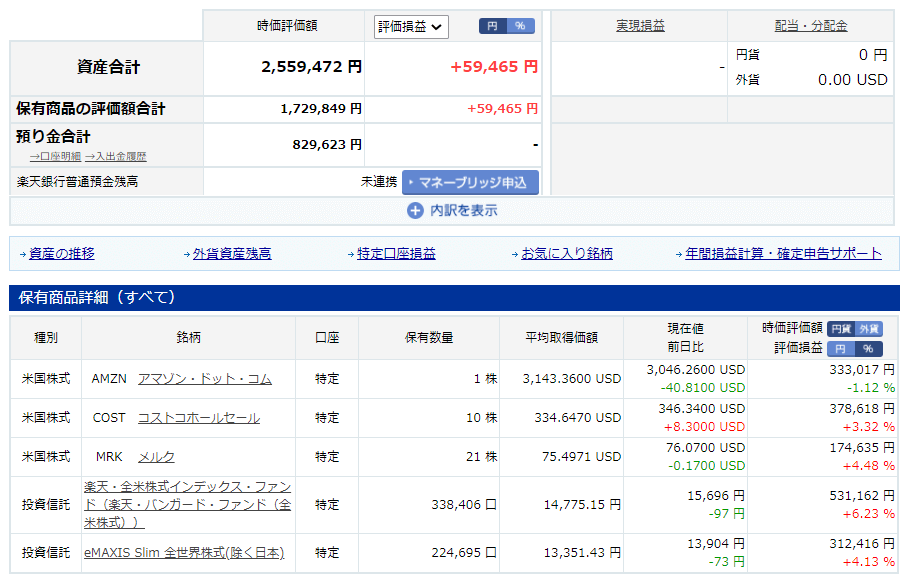

入金力勝負の楽天証券口座

※2020年11月より「入金力+資産運用」で2025年末までに1,000万円を目指す口座です。

※この口座での取引は、すべてオープンにする予定です。ただし、投資は自己責任でお願いします。

現在の口座状況です。

米国の個別株式にもチャレンジしていますが、損益率では投資信託に勝てない状況です。

アマゾン、コストコは、日本でも超有名企業で今後も高い成長が期待できると判断したので購入。

メルクは、医療系の会社でワクチンの開発も行っています。コロナウイルスのワクチン開発を断念し、株価が低迷していました。ただ既存のビジネスは、順調に推移していると判断したため購入。

この口座は、投資信託の自動積み立てをメインにしながらも、米国個別株式にもチャレンジし、経験値を高める戦略をとっています。

初めて資産運用をされる方は、まずは投資信託の自動積み立てから開始るのがお勧めです。

最後に

「楽しみながら」の長期投資が大切!

今後も楽しみながら金融資産運用をしていきます!

投資に直結しないかもしれませんが、2019年のノーベル賞受賞者の書籍もお勧めです。

「天才ってこんな風に世の中をとらえるんだ」って視野が広がりました。

| 絶望を希望に変える経済学 社会の重大問題をどう解決するか [ アビジット・V・バナジー ]価格:2,640円 (2021/3/27 06:20時点) 感想(0件) |

最後までありがとうございました!

コメント